短短12个小时之内,日本央行和美联储的利率决议联手向市场注入信心。

此前两周美国科技股的回调和美/日套利交易的解除的背后都有一个共同的逻辑,就是市场对日本央行加息的强烈预期。而当靴子落地之后,投资者对科技股的热情似乎又被重新点燃,当然,美联储的鸽派声明以及AMD等乐观财报也起到了推波助澜的作用。

美联储今天凌晨维持利率不变,但承认了通胀回落和就业市场放缓,并为9月降息亮了绿灯。利率市场押注全年降息接近60个基点。

美国三大股指周三集体走高,纳斯达克涨幅高达2.6%。除了微软之外,所有大型科技股普遍上扬,其中英伟达更是飙升12%。乐观情绪在盘后时间延续,强劲财报推动META股价上涨7%,英伟达继续上涨3.7%。

日本央行缩表的决定在意料之中,但加息15个基点略微有些意外,并且央行行长对未来继续加息持开放态度,这帮助日元隔夜强劲反弹(美/日跌破150关口)。美元指数受到拖累跌至104附近,这帮助黄金跳升至2447,离历史高点仅有1.5%的距离。

WTI原油周三大涨4.4%重回78美元上方,中东地缘风险因素和弱势美元共同促成了久违的反弹。美国原油库存上周减少374万桶,超出预期并且连续5周下降。

货币市场中,除了日元持续走强外,纽元和加元从阶段低点显著反弹,欧元和英镑则收盘微涨。

非农前瞻(周五20:30)

明晚的美国7月非农报告可能将超级周推向又一个高峰,因为这或使11和12月的降息概率发生实质性的变化,而到目前为止市场焦点都集中在9月。本周已经公布的数据均再次证明了就业市场正在放缓。

对于本次的非农,市场普遍预计新增17.5万就业人口,前值为20.6万,失业率预计维持在4.1%,时薪增速预计从3.9%降至3.7%。除了最新公布值,前值是否会再次遭遇下调也是关注的焦点。

好于预期的就业数据(如失业率降至4%以下)有望打压刚刚回升的降息预期,从而帮助美元止跌。反之,若就业数据表现不佳甚至逊于预期,将刺激11-12月的降息押注,并叠加美联储鸽派声明共同利好于黄金和美股等走势。

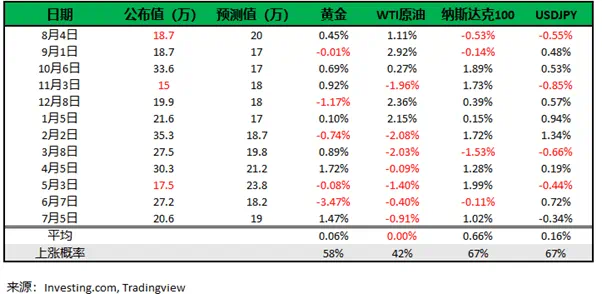

下图为过去12次非农数据以及当日市场表现,仅供参考。

XAUUSD 日线图

来源:TradingView,Forex.com

经过两周的回调后,金价本周再次突破4-7月的运行区间上沿。在降息预期推动美元下行的情况下,多头的下一个目标自然是历史高点2483。不过金价在降息周期中的长期前景更令人期待。

今晚的初请失业金人数和制造业PMI固然重要,但明晚的非农才是绝对焦点,毕竟其不确定性要远高于刚刚出炉的美联储利率决议。正因为此,黄金的隔夜和一周的隐含波动率分别达到惊人的30.8%和19.5%。

若非农整体好于预期,或放缓上涨步伐,下行方向关注2430附近的初步支撑。

但若本周收盘周线图上能形成看涨吞噬形态,暗示短期内金价有望保持上行动能。

WTI原油 日线图

来源:TradingView,Forex.com

油价周三在关键趋势线附近展开反弹,收复了此前5个交易日的跌幅并回到200天均线上方,看上去市场的乐观情绪有所回归,技术形态上也基本明确了阶段性底部74.50。

但反弹除了受到关键均线和斐波那契回调位(78-79美元区域)的考验外,非农或将产生另类的影响。虽然非农和WTI原油的直接关联度不高,但在过去6次非农公布当日油价全部下跌!这或许也暗示油价的反弹之路不会一帆风顺。

突破上述阻力后将或挑战下降趋势线所在的82美元一线。

USDJPY 日线图

来源:TradingView,Forex.com

一边是美联储给降息大开绿灯,另一边是日本央行“加息+缩表+干预”的鹰派组合拳,鲜明的利率政策差异使得美日10年期国债利差收窄至3%左右,为2023年5月以来的最低水平。

不可否认利差仍然很大,套利交易也有卷土重来的可能,因此不排除汇价在趋势线148.30附近止跌并修正超卖技术指标的可能性,但目前汇价阻力最小的方向仍是下行,适度反弹或成为空头的潜在机会。跌破关键趋势线后恐下探至12月低点140关口。